(28 de febrero de 2022)

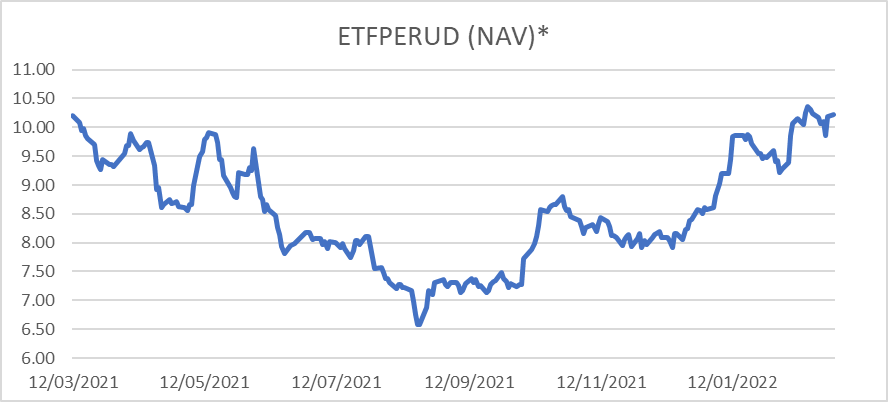

- El mercado accionario peruano ha rebotado fuertemente en este 2022. Desde su punto mínimo en agosto de 2021 el ETFPERUD ha subido +55%.

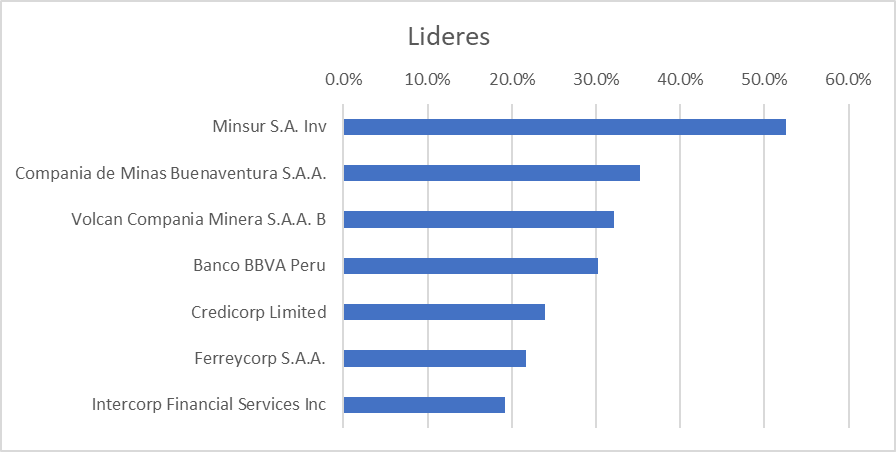

- El ETFPERUD ha reportado una rentabilidad de 19% en dólares en lo que va del presente año. El rendimiento se explica principalmente por las acciones mineras y financieras. Desde inicios del año han rendido 19% y 21% en dólares, respectivamente.

- El ETFPERUD ha tenido un rendimiento superior al ETF del SP500 (VOO) en lo que va del año 2022. (+19% vs -8%)

- Este sólido inicio de año se explica por el menor ruido político, mayor confianza y mejora de expectativas, incremento de tasas de referencia BCRP y niveles del precio del cobre. Cabe resaltar que las acciones peruanas durante el año pasado cotizaron por debajo de los promedios históricos por valorización relativa (Precio/ Utilidad) y de sus fundamentos, lo cual se debió a factores políticos.

- Al adquirir el ETF Peru (aproximadamente USD 10) se accede a la exposición del rendimiento (ganancias de capital y dividendos) de las 15 acciones peruanas más grandes y más líquidas inscritas en la Bolsa de Valores de Lima (BVL), de una forma muy fácil y eficiente.

Desempeño del Fondo Bursátil Van Eck El Dorado Peru ETF (ETFPERUD):

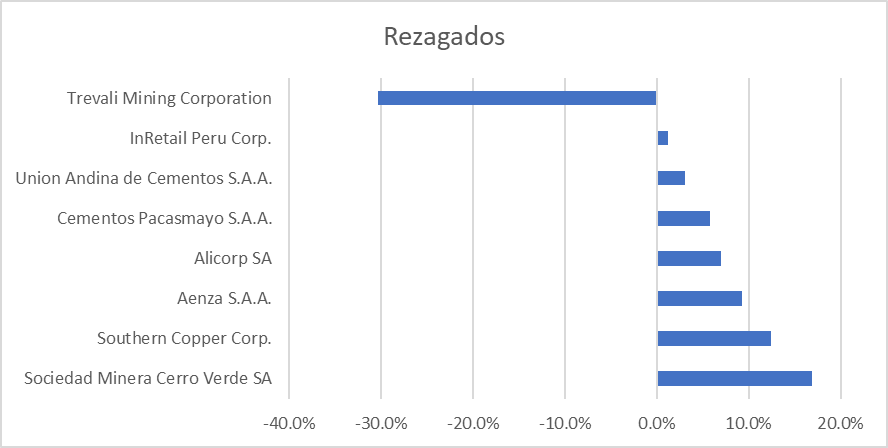

Componentes: Lideres y rezagados (YTD):

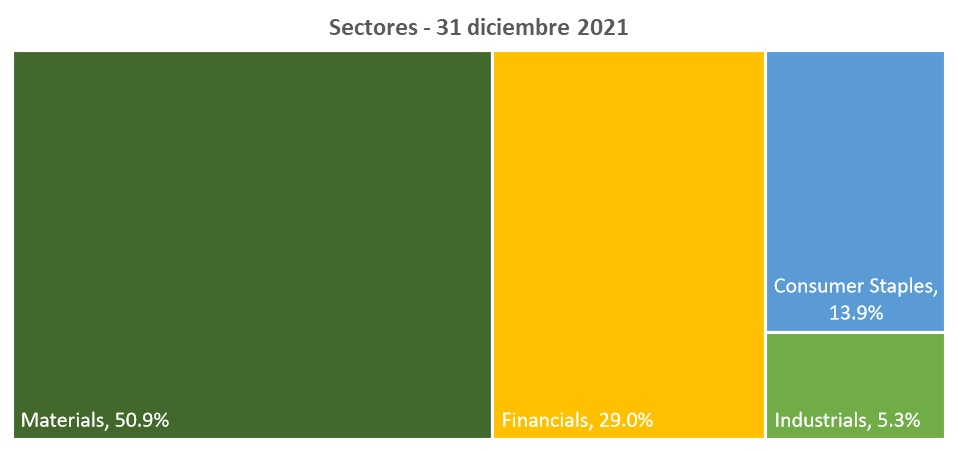

Composición sectorial según GICS:

Tabla de retornos totales:

| Índice/ empresa | 1 día | 1 semana | 1 mes | 3 meses | 6 meses | YTD 2022 |

| ETFPERUD – NAV | 0.25% | 0.43% | 7.87% | 28.96% | 39.84% | 19.18% |

| Aenza S.A.A. | 4.1% | 1.1% | -3.8% | 11.0% | 17.2% | 9.3% |

| Alicorp SA | -4.6% | -2.4% | -8.4% | 7.4% | 39.4% | 6.7% |

| Banco BBVA Peru | 5.1% | 5.5% | 12.4% | 24.4% | 51.0% | 30.5% |

| Cementos Pacasmayo S.A.A. | -1.2% | -2.8% | 0.8% | 2.1% | 20.9% | 5.9% |

| Compania de Minas Buenaventura S.A.A. | 1.6% | 1.0% | 23.4% | 42.7% | 27.9% | 35.2% |

| Credicorp Limited | 0.2% | -1.7% | 8.4% | 29.5% | 47.5% | 23.9% |

| Ferreycorp S.A.A. | -1.9% | -3.1% | -7.6% | 38.8% | 56.0% | 21.9% |

| InRetail Peru Corp. | 0.6% | 1.7% | 1.4% | 1.1% | 24.3% | 1.3% |

| Intercorp Financial Services Inc | -0.5% | 2.9% | 2.3% | 30.0% | 50.9% | 19.2% |

| Minsur S.A. Inversiones | -1.0% | 1.2% | 24.8% | 77.4% | 174.7% | 52.8% |

| Sociedad Minera Cerro Verde SA | -1.8% | 3.9% | 2.8% | 76.7% | 182.1% | 16.8% |

| Southern Copper Corp. | 0.9% | 2.7% | 12.6% | 22.1% | 13.7% | 14.1% |

| Trevali Mining Corporation | -4.3% | -1.1% | -3.3% | -26.8% | -40.4% | -30.4% |

| Union Andina de Cementos S.A.A. | -3.1% | -7.6% | -3.2% | 41.1% | 96.1% | 5.8% |

| Volcan Compania Minera S.A.A. B | 1.7% | -0.6% | 9.1% | 36.1% | 82.0% | 32.4% |

| S&P/BVL Mining Index | -0.2% | 2.0% | 13.3% | 31.7% | 29.6% | 19.9% |

| S&P/BVL Consumer Index | -2.1% | -0.9% | -1.0% | 12.5% | 40.6% | 8.9% |

| S&P/BVL Financials Index | -1.4% | -2.4% | 7.6% | 28.4% | 45.8% | 21.4% |

| S&P/BVL Industrials Index | -1.8% | -3.7% | -2.8% | 24.2% | 57.6% | 11.2% |

*Retornos totales al 28 de febrero 2022 en USD.

DISCLAIMERS

Un inversionista debe considerar cuidadosamente el objetivo de inversión, los riesgos, los cargos y los gastos del Fondo antes de invertir. Infórmese de las características esenciales de la inversión en el Fondo bursátil Van Eck El Dorado Perú ETF, las que se encuentra contenidas en el prospecto simplificado y reglamento de participación.

La supervisión de la SMV no implica que ésta recomiende o garantice la inversión efectuada en un fondo mutuo.

La inversión en el Fondo bursátil Van Eck El Dorado Perú ETF puede estar sujeta a riesgos que incluyen, entre otros, riesgo del emisor, riesgo de contraparte, riesgo accionario, riesgo del gestor externo, riesgo cambiario, riesgo de concentración, riesgo de concentración de participantes autorizados, riesgo de custodia, riesgo económico de Latinoamérica, riesgo económico de EE.UU, riesgo de error de seguimiento, riesgo de estrategia pasiva, riesgo estructural, riesgo de excesos de inversión o inversiones no permitidas, riesgo de exposición a commodities, riesgo de gestión, riesgo geográfico, riesgo de mercado, riesgo de mercado emergente, riesgo de negociación, riesgo operacional, riesgo país, riesgo de prima o descuento, riesgo sectorial, riesgo de reinversión, riesgo relacionado con el índice, riesgo de licencia para el uso del índice, riesgo de liquidez, riesgo de seguridad, riesgo de seguridad cibernética, riesgo tributario, riesgo de universo de compañías, riesgo de valores de renta variable, riesgo de valorización, riesgo de pandemia. Los activos del Fondo pueden estar concentrados en un determinado sector.

El índice S&P/BVL Peru Select 20% Capped Index (USD) TR fue desarrollado directamente por S&P Dow Jones y la BVL, y tanto su definición como la metodología para su cálculo dependen de S&P Dow Jones y la BVL y se encuentran contenidas en S&P/BVL Peru Indices Metodología. Cualquier aspecto, característica o metodología relacionada con el índice, está sujeta a ser modificada y/o reformada discrecionalmente por parte de S&P Dow Jones y la BVL.

Ni el fondo, la sociedad administradora, ni el gestor externo o los miembros del comité de inversiones son responsables del manejo, cálculo, publicación, mantenimiento, precisión, integridad, fallas o errores en la composición o cálculo del índice, ni la información utilizada para calcular el índice o determinar los componentes del mismo.